Постепенно приближается май месяц, а это говорит о том, что

порядок заполнения 6-НДФЛ за 1 квартал 2017 года интересует все большее число предпринимателей. Ведь крайний срок подачи отчетности – это второе мая, до этого числа все предприниматели и компании, которые начисляли работникам средства, облагаемые налогами, должны по ним отчитаться. В этом материале мы постараемся максимально подробно разобраться с основными нюансами заполнения 6-НДФЛ, а так же ответить на вопросы, которые возникаю у бизнесменов касательно данных, необходимых для указания в отчетности.

Ранее мы уже рассматривали:

Отчетность по форме 6-НДФЛ в 2016 году (бланк, пример)

Новая отчетность для всех работодателей: форма 6-НДФЛ (скачать бланк)

Порядок заполнения формы 6-НДФЛ за 3 квартал (9 месяцев, образец, бланк, инструкция)

Порядок заполнения 6-НДФЛ за 2 квартал 2017 года (бланк, образец)

Отчетность по форме 6-НДФЛ должны предоставить налоговым инспекторам все предприятия и организации, которые являются налогоплательщиками, это указано в 230 статье налогового кодекса. Налоговыми агентами на основании НДФЛ считаются все предприниматели и организации, которые трудоустраивают на своем производстве граждан, и регулярно выплачивают им заработную плату на основании трудовых соглашений. Кроме того, по НДФЛ отчитывается каждый заказчик, которые выплачивает материальные ресурсы исполнителю, согласно заключенному с ним гражданско-правовому соглашению, например, это могут быть подрядные организации или фирма, которая оказывает определенные услуги.

Не придется отчитываться в 6-НДФЛ за первый квартал тем бизнесменам, которые с начала этого года еще ни разу не начислили или не выплатили физическим лицам никакого материального вознаграждения, не удержали НДФЛ, а так же не перечислили налоговое отчисление в казну. Это объясняется тем, что такой предприниматель не может быть классифицирован, как налоговый агент. Но в то же время такая компания может предъявить налоговым органам нулевую отчетность.

Если предприниматель в первом квартале не выплатил никому деньги на руки, но, тем не менее, в бухгалтерии насчитываются определенные материальные компенсации сотрудникам или подрядчикам, то сдавать 6-НДФЛ придется. Это объясняется тем, что с таких отчислений все равно придется исчислять НДФЛ, независимо от того, что средства еще не были переданы работникам. В таком случае

отчетность 6-НДФЛ за 1 квартал 2017 года будет содержать информацию о начисленном доходе, который на данный момент не является удержанным.

За какой период составлять и сдавать 6-НДФЛ

Отчетность должна быть представлена в органы налоговой службы до окончания того месяца, который следует поле отчетного квартала, говорит 230 статья. Если последний день этого месяца – суббота, воскресенье или праздник, то крайний срок сдачи отодвигается до первого рабочего дня, как и получилось в этом году. Учитывая, что зо апреля – это воскресный день, а 1 мая – праздник, крайним днем для отчета становится 2 мая.

Сдача всех отчетных документов осуществляется в налоговой инспекции, а именно в том отделении, которое соответствует месту регистрации предприятия. Большинство обществ с ограниченной ответственностью направляют отчетность в отдел, расположенный там, где и сам бизнес, а некоторые предприниматели ориентируются на свое местожительство. Но если имеют место обособленные подразделения, и они являются для своих работников источником дохода, то 6-НДФЛ также должна сдаваться согласно расположению подразделений.

Бланк формы 6-НДФЛ, какой правильный?

Многие предприниматели все еще не знают новых требований к бланкам отчетности: нужно ли заполнять бумаги по новым требованиям, или ориентироваться на прежние. Для того чтобы правильно подать отчетность в бумажном виде, вам понадобится форма 6-НДФЛ, которую утвердили в приказе налоговой службы еще 14 марта 2015 года. По этой же форме документы заполнялись и ранее, никаких новых требований к предпринимателям нет.

Порядок заполнения 6-НДФЛ за 1 квартал 2017 года в электронной версии такой же, как и был ранее – здесь тоже ничего не поменялось.

Но перемены в отчетности и правилах ее подачи таки планируются властями именно на 2017 год, по крайней мере, так говорит портал проектов, нормативной документации. Речь идет о появлении новых бланков уже в следующем году, и именно тогда они станут обязательными для использования бизнесменами. Значит, за этот год никаких перемен вводить не будут, лишь разработают новую форму, и, возможно, ознакомят с ней предпринимателей на будущее. Сейчас документация состоит из титульного листа, первого раздела обобщенных показателей, и второго раздела, в который вносится вся информация о датах и суммах фактических полученных отчислений, а так же удержанных НДФЛ.

Порядок заполнения 6-НДФЛ за 1 квартал 2017 года

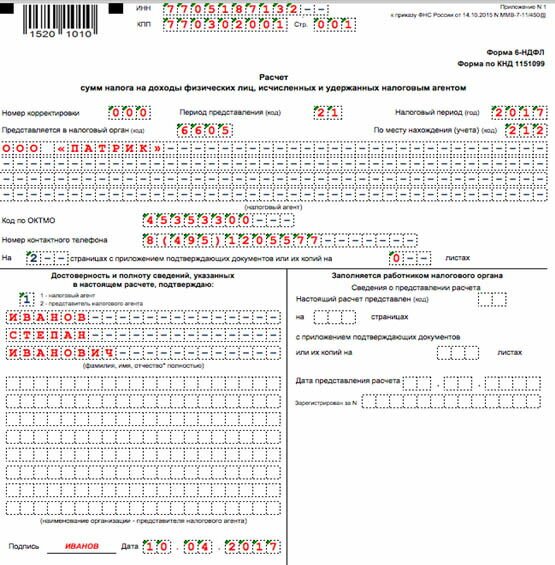

Как выглядит титульный лист бланка 6-НДФЛ?

На титульном листе в обязательном порядке должны быть указаны данные о идентификационном номере, КПП и сокращенном названии предприятия. В случае отсутствия сокращений, используется полное название. Для сдачи расчета по физическим лицам, которые получали выплаты от обособленных подразделений, в поле КПП указывается обозначение обособки. Все индивидуальные предприятия, нотариусы и адвокаты проставляют свой идентификационный номер. Строка номера котировки годовых расчетов должна содержать три нуля, в том случае, если это первая сдача расчета за первый отчетный период года. При сдаче отчетности повторно, после корректировки, необходимо указывать здесь, в который раз документ направляется в налоговую инспекцию, например, при повторной подаче в графе ставится 001.

Сдавая отчетность по первому кварталу этого года, необходимо в строке периода представления указывать значение 21, а в строке налогового периода подачи полугодовой отчетности проставляется нынешний год, то есть 2017. Обязательно должен быть указан код того отделения налоговой службы, куда отправляется документация в строчке, специально предназначенной для указания места расположения. Именно по месту расположения будет понятна причина поступления вашего отчета в конкретное отделение.

Многие налогоплательщики вынуждены отражать следующие показатели:

- «212» - сдача расчета согласно месту регистрации компании;

- «213» - сдача документов согласно месту регистрации компании, которая является крупнейшим налогоплательщиком;

- «220» - сдача отчетности согласно месту расположения обособленных подразделений отечественной компании;

- «120» - сдача отчета на основании места проживания предпринимателя;

- «320» - сдача 6-НДФЛ согласно тому месту, где бизнесмен, работающий на вмененке или патенте, ведет свою деятельность.

Отчетность 6-НДФЛ в 2017 году оформляется по тем же правилам, которые действовали в прошлом году, это же касается и титульного листа. Для того чтобы более наглядно представить себе, как должна выглядеть титульная страница декларации, если ее заполнить согласно всем правилам и требованиям, предлагаем ознакомиться с рисунком.

Титульный лист 6-НДФЛ (образец):

Первый раздел 6-НДФЛ

В первой части 6-НДФЛ первого квартального отчета за этот год необходимо указать общие параметры за отчетный промежуток времени такие как сумма начисленных оплат, налоговые вычеты, общая сумма начисленных и удержанных налогов на доходы физического лица. Информация этого радела должна касаться периода, который начинается с первого дня этого года, и заканчивается последним днем марта месяца. Заполнение первой части документа осуществляется на основании нарастающего итога по первому кварталу, полугодию, девяти месяцам, и году. Рассмотрим графы, в которых указываются общие показатели.

- Строчка 10 – ставки по НДФЛ, причем каждая ставка должна иметь отдельную первую часть документа;

- Строчка 20 – общее значение дохода, который был начислен в отчетном периоде;

- Строчка 25 – дивидендный доход за отчетный промежуток времени;

- Строчка 30 – все налоговые вычеты за первый квартал этого года;

- Строчка 40 – весь НДФЛ, который был исчислен за квартал. Для того чтобы получить этот показатель, следует суммировать все налоговые исчисления с заработных плат и других выплат физическим лицам;

- Строчка 45 – весь НДФЛ, который был исчислен с дивидендного дохода по нарастающему итогу за отчетный период;

- Строчка 50 – все фиксированные авансовые платежи, зачтенные в НДФЛ на доходы иностранных граждан, которые работают на основании патента. Показатель не может быть больше общей суммы исчисленных НДФЛ;

- Строчка 60 – Количество штатных и внештатных единиц, которые получили доходы от предприятия в отчетный квартал, то есть с января по март;

- Строчка 70 – весь НДФЛ, который был удержан за квартал;

- Строчка 80 – НДФЛ, который налоговые агенты не удержали. Речь идет о тех суммах, которые организация должна была удерживать до окончания прошлого года, но не осуществила этого по той или иной причине;

- Строчка 90 – сколько НДФЛ вернулось предпринимателю за отчетный квартал.

Если представить первую часть декларации 6-НДФЛ, то она будет иметь следующий вид:

Второй раздел 6-НДФЛ

В этом разделе должны быть указаны четко определенные значения. Это касается конкретных дней, когда были получены и удержаны налоги, крайнего срока, согласно налоговому кодексу, а также сумм полученного дохода и удержанных НДФЛ.

Заполнение 6-НДФЛ за 1 квартал 2017 года предполагает указание всех операционных действий с учетом хронологического порядка. Далее перечислим, какие строки для чего предназначены.

- Строчка 100 – указание дат, когда фактически был получен доход. Если речь идет о заработной плате, то это последняя дата, за которую осуществлялось начисление, для иных выплат конечными могут быть совершенно другие дни;

- Строчка 110 – дни, когда были удержаны налоги НДФЛ;

- Строчка 120 – крайние числа, до которых необходимо отчислить налог в казну. Чаще всего это день, который следует после выплат заработных плат, но если это оплата больничного или отпускных, то она может отсчитываться и после других периодов;

- Строчка 130 – количество доходов с учетом НДФЛ, которые были получены на тот день, что указан в сотой строчке;

- Строчка 140 – налог, удержанный на тот день, который указан в сто десятой строчке.

В данной части декларационного документа должны быть указаны только те цифры, которые непосредственно касаются трех последних месяцев квартала. Все доходные операции должны быть представлены с учетом разбивки согласно датам: январские, февральские и мартовские доходы текущего года. В отчетности за первый квартал не должны учитываться никакие финансовые передвижения, касающиеся второго периода. Как выглядит второй раздел, мы покажем на рисунке.

В данном разделе указываются все данные по последний день марта, согласно рекомендациям письма налоговой службы. Именно здесь должны быть приведены общие значения по доходам, которых коснулось удержание и перечисление НДФЛ в казну за последние три месяца, описанных в отчете. Не следует указывать во второй части декларации те доходные поступления, с которых еще не пришло время списывать налоговые отчисления. О нем необходимо будет упомянуть тогда, когда придет время выплачивать налоговые отчисления по ГДФЛ.

Допустим, заплатить подрядчику следует в последний день марта. Следовательно, налог НДФЛ с этой выплаты должен быть внесен в казну до третьего апреля, ввиду того первое и второе – выходные. Из этого следует, что даже если работодатель перевел налоговые отчисления до коца марта, то эти выплаты не будут указываться в отчетности второго раздела 6-НДФЛ за первый отчетный период. Здесь понадобится указать лишь заработную плату за первые три месяца (в 020 строчке) и во втором разделе – заработную плату только за первые два месяца. Чтобы подробнее разобраться с датами указания доходов, информация о удержаниях и перечислениях НДФЛ, которая касается часто встречающихся выплат, представлена в табличной форме. Именно эта таблица поможет определиться с тем, о каких выплатах стоит упоминать в отчетности за первый квартал, а какие коснуться второй декларации.

| Выплаты |

Строчка «100» |

Строчка «110» |

Строчка «120» |

| Заработная плата |

Последние дни отчетных периодов |

Дата выплат |

Дата, которая следует за указанной в «110» строке |

| Расчет отпускных |

Дата выплат |

Дата выплат |

Последние дни отчетных периодов |

| Больничный |

Дата выплат |

Дата выплат |

Последние дни отчетных периодов |

| Матпомощь |

Дата выплат |

Дата выплат |

Дата, следющая за указанной в «110» и «100» |

| Плата за переработку |

Крайняя дата того месяца, в котором произошло утверждение авансового отчета |

Первый день выплат доходов в материальном формате |

Рабочие дни, которые следуют за днями выплат дохода. |

| Премиальные по гражданским трудовым соглашениям |

Дни выплат |

Дни выплат |

День после выплат. |

Как указать заработную плату сотрудников за последний месяц прошлого года?

Очень сложно бывает бухгалтерам определиться именно с переходными выплатами, например, если оплата была начислена в одном квартале, а выплачена в другом. Еще сложнее обстоит ситуация с учетом декабрьских зарплат прошлого года. Некоторые предприятия предпочли выплатить своим служащим заработные платы до начала 2017 года, а другие перенесли и выплаты и премии на новый отчетный период. Но вопрос остается: следует ли учитывать в отчетности информацию о выплатах за последний месяц прошлого года.

Если предприниматель рассчитался с подчиненными в прошлом году, то даже при окончательной выплате зарплат до конца декабря, этот месяц еще нельзя считать завершенным 30 числа. Иными словами, заработная плата может быть принята в качестве аванса. Учитывая, что 31 числа начальник еще не должен исчислять НДФЛ из зарплат, ведь это возможно только в последний день месяца, то она может считаться авансовой выплатой. И не важно, что 31 декабря выпало на субботу, оно все равно остается крайним днем месяца.

Допустим, предприятие перечислило подчиненным заработную плату за тридцатое число декабря месяца суммой сто двадцать тысяч рублей. При этом тринадцатипроцентный НДФЛ сразу же удержали с указанной суммы. В бухгалтерии эта сумма переведена на первую рабочую дату – девятое января. Тогда первый раздел должен содержать информацию об этих заработных платах следующим образом: в строчке 020 указывается общая сумма, отведенная на зарплаты, то есть сто двадцать тысяч, а в строчках сорок и семьдесят – сумма исчисленного и удержанного тринадцатипроцентного налога.

Во 2 части 6-НДФЛ за прошлый год информация о декабрьских отчислениях не должна быть указана, но зато ее следует поместить в

отчетность 6-НДФЛ за 1 квартал 2017 года. Проще говоря, выплаченные доходы. А так же сведения о удержанных налогах должны вносится в отчетах за тот квартал, в котором присутствует крайняя дата для оплаты НДФЛ. Учитывая, что девятое января – это и есть первая рабочая дата, здесь прописывается и заработная плата за прежний месяц. Как правильно показать зарплату за декабрь?

- Строчка «100» - 31-12-16, когда был получен доход;

- Строчка «110» - 31-12-16, когда удержали налог;

- Строчка «120» - 096-01-17, налог перечислили в казну;

- Строчка «130» - 120000р., доход;

- Строчка «140» - 15600р., налоговая сумма.

В качестве даты, когда был удержан налог, строчка «110» должна содержать именно последний день месяц, то есть тридцать первое число, а не тридцатое, или какое-либо другое.

Если заработная плата за последний месяц была начислена в первом месяце следующего года, то она должна быть отражена в 1 разделе отчета за тот же прошлый год. Подучается, что доходы были признаны в декабре, налоговые отчисления тоже, но выплаты имели место в январе. Значит, декларационный документ по 2016 году будет содержать следующую информацию: В строчке «020» указываются начисленные налоги, то есть декабрьские зарплаты, а в строчке «040» - налоговые исчисления.

Строчка «070» предназначена для того, чтобы указывать удержанный налог, не увеличивается, так как сам процесс удержания будет перенесен на следующий, 2017, год. Второй раздел годовой отчетности не должен включать в себя данные о декабрьской заработной плате, которая выплачивается в период января.

Допустим, девятого числа января месяца компания рассчиталась с подчиненными, начислив им четверть миллиона в счет заработной платы. Тринадцатипроцентный налог составит тридцать две с половиной тысячи рублей, и это значение следует внести в строчку «070» декларации за первый триместр, Во 2 разделе должно иметь место следующее распределение дат:

- Строчка «100» - 31-12-19, то есть день, когда был получен доход;

- Строчка «110» - 9-01-17, то есть день, когда был удержан налог;

- Строчка «120» - 10-01-17, день, когда налог был направлен в казну.

Подведем основные итоги, касательно заработной платы, которая была начислена в счет декабря.

- Если заработная плата за последний месяц года была получена в начале 2017. Данные о ней должны быть указаны в первой части годовой отчетности, в первой и второй частях отчетности за первый триместр 1027. Все доходы по этой статье признаны декабрьскими, тогда же были рассчитаны и налоговые отчисления. Они должны быть указаны в строчках «020» и «040», в 1 части отчетности за год. Если налоги удерживались в первом месяце 2017, они должны быть указаны в «070» первой части отчетности за 2017.

- Выплата заработной платы имела место в декабре. Должна быть отмечена в первой части отчета за год, в первом разделе отчета за первый триместр. Во второй части следует записать, когда появились доходы, а так же все необходимые удержания и бюджетные перечисления.

Все акты по выполненным работам на основании гражданских и правовых соглашений, которые подписывались в 2016, а оплачивались и выполнялись в текущем году, должны быть отражены в обоих разделах отчетности за первый квартал. Бумаги за прошлый год этих данных не должны содержать.

Мартовская заработная плата

Если заработная плата за март будет начислена в апрельский период, то она указывается в первой части 6-НДФЛ за первый период. Должен быть внесен только показатель начисленного дохода, сведения по вычетам и налог, а это строчки»020», «030», «040». Нулевые значения содержат как «070» строчка, так и «080». Это объясняется тем, что день, когда должен быть удержан налог, по факту еще не наступил. Удержание налога возможно только непосредственно в апреле месяце, когда будет выплачена вся заработная плата рабочим. Она проставляется в «070» строчке раздела первого, а операция – во втором разделе того отчета, который характеризует полгода работы. Например, если предприятие рассчиталось с работниками третьего числа апреля месяца, то в бухгалтерии информация об этом должна будет вноситься только в первой части декларации, вторая часть об этом сведений не содержит. Ведь завершится данная операция уже не в первом, а во втором триместре.

Если сотрудник получил в марте деньги на апрельский отпуск. Допустим, что отдых служащего начинает с десятого апреля, но трудовой кодекс регламентирует преждевременную выплату отпускного пособия. Поэтому многие начальники вынуждены в таком случае рассчитаться с подчиненным в третьем месяце года. Эти расчеты будут показаны в обоих разделах документа. Получается, что возникновение дохода приходится на март, так же, как и получение средств. НДФЛ вычитается тогда же, когда выплачивается материальное пособие, а перечисляется в казну не позже конца марта месяца.

Премиальные за первый квартал

Для того чтобы определить дату, когда сотрудник фактически получил премиальный доход в виду добросовестного выполнения своих обязанностей, необходимо знать, о каком именно периоде идет речь. Это может быть годовое, месячное или квартальное поощрение. Если говорить о месячной премии, то фактическая дата получения – последнее число того месяца, за работу в котором премировали рабочего. Во второй части отчетности информация о премии должна быть представлена следующим образом:

- Строчка «100» - день начисления премиальных;

- Строчка «110» - аналогичный день с предыдущей строчкой;

- Строчка «120» - дата первого рабочего дня, который сразу идет после даты из строчки «110»;

- Строчка «130» - сумма премиальных начислений;

- Строчка «140» - размер налога

Например. Если рабочему начислили премию в пятнадцать тысяч за январь шестого числа февраля месяца, то налог составит 1950р.

Образец заполнения 6-НДФЛ за 1 квартал 2017 года будет иметь следующий вид:

Если речь идет о квартальной или годовой премии, то главный фактор – это дата премирования. Допустим, премию человеку начислили за декабрь прошлого года. В январе этого года подписали приказ о том, что ее необходимо вручить подчиненному. В феврале ее, наконец, вручили. Значит, в 6-НДФЛ следует указать: значения сумм в «040», «020» и «070», а информация о том, скольким лицам положено вознаграждение проставляется в «060». Это в первой части.

Во второй части:

- Строчка «100» - 31-01-17, фактически доход был получен;

- Строчка «110» - 2-02-17, был удержан налог;

- Строчка «120» - 3-02-17, налог перечислен;

- Строчка «130» - в какой сумме получен доход;

- Строчка «140» - в какой сумме удержан налог.

Как правильно заполнить отчетность 6-НДФЛ в 2017 году?

Попробуем рассмотреть ситуацию на примере. Итак, у нас есть компания, в которой трудится десять рабочих. Все они получают доход с учетом тринадцатипроцентной ставки и не имеют вычетов. В первом квартале имели место следующие выплаты:

- В декабре прошлого года заработная плата в сумме ста двадцати тысяч была начислена рабочим, налог составил 15600р. Выплата заработной платы состоялась 12-01-17.

- В январе было начислено сто восемьдесят тысяч в счет заработной платы, налог – 23400р., выплата состоялась второго февраля.

- В Феврале зарплатный фонд составил сто восемьдесят тысяч, налог 23400р., выплата – третьего марта.

- Мартовская зарплата – сто восемьдесят тысяч, налог 23400р, выплачена пятого апреля.

- Премиальные за год выплачены второго февраля, в сумме восемьсот девяносто тысяч, со ссылкой на приказ, утвержденный 25-01-17. Налог – 115700р.

Далее представим все полученные данные в табличной форме для удобства восприятия информации.

| Дата |

Доход |

Количество доходов |

Количество налога |

Удержанный налог |

Заплаченный налог |

| 31-12-16 |

Декабрьская заработная плата |

120000р. |

15600р. |

12-01-17 |

13-01-17 |

| 31-01-17 |

Январская заработная плата |

180000р. |

23400р. |

2-02-17 |

3-07-17 |

| 28-02-17 |

Февральская заработная плата |

180000р. |

23400р. |

3-03-17 |

6-03-17 |

| 31-03-17 |

Мартовская заработная плата |

180000р. |

23400р. |

5-04-17 |

6-04-17 |

| 31-01-17 |

Годовые премиальные |

890000р. |

115700р. |

2-02-17 |

3-02-17 |

В первой расчетной части документа необходимо указывать информацию в следующей последовательности:

- Строчка «020» - сумма начисленных заработных плат с января по март этого года, то есть 1550000р.;

- Строчка «040» - сумма исчисленных налогов из зарплат, указанных в «020» - 201500р.;

- Строчка «070» - сумма удержанных налогов, из заработных плат, начиная с декабря и заканчивая февралем – 178100р. Удержанный налог с мартовской заработной платы не берется в учет.

Во втором разделе декларационного документа должны быть указаны:

- Сумма выплаченных заработных плат в декабре прошлого года, а также сумма налога, который был удержан;

- Сумма январской и февральской выплаченной заработной платы, а так же удержанных налогов;

- Годовые премиальные за прошлый год, которые начислили в феврале.

Заработная плата, которую начислили в марте, а так же налоги с нее, не должны быть указаны во второй части декларации за первый отчетный период. Учитывая, что мартовская заработная плата начисляется уже в апреле, и тогда же снимаются налоги, эти данные будут уже отображаться во втором отчете. Первый квартальный отчет за 2017 год не должен содержать никаких сведений о мартовской заработной плате.

Скачать:

Бланк формы 6 НДФЛ для Excel (формат xls, актуален на 2017 год) (643)

Образец заполнения 6-НДФЛ за 1 квартал 2017 (формат xls с пояснениями) (972)

Каролина Емельянова