Образец заполнения книги доходов и расходов требуется организациям и индивидуальным предпринимателям перед окончанием налогового периода. Сегодня мы рассмотрим оформление этого документа на конкретном примере.

Существует ряд общих требований к заполнению книги учета доходов и расходов организаций и индивидуальных предпринимателей, использующих упрощенную систему налогообложения.

Организации и индивидуальные предприниматели должны вести Книгу учета доходов и расходов (далее – книга) в хронологической последовательности на основе первичных документов. Они обязаны обеспечивать полноту, непрерывность и достоверность учета показателей своей деятельности. Эти данные необходимы для расчета налоговой базы и суммы налога. Организации и индивидуальные предприниматели позиционным способом отражают все хозяйственные операции за отчетный (налоговый) период. Удобно вести КУДИР онлайн можно в этом онлайн-сервисе.

Заполнение книги учета доходов и расходов осуществляется на русском языке, а в случае, если применяется иностранный язык или один из языков народов, проживающих на территории России, все данные построчно должны быть переведены на официальный язык государства.

Заполнить книгу учета доходов и расходов можно типографским способом (бумажный формат), но не возбраняется и учет в электронном виде. Электронная книга расходов и доходов каждый отчетный и налоговый период должна быть выведена на бумажные носители. С началом нового финансового года (он же налоговый период) положено заводить новую книгу.

Книга должна быть прошнурована и пронумерована. На ее последней странице записывается количество заполненных страниц. Оно должно быть подтверждено подписью руководителя организации (индивидуального предпринимателя) и заверено печатью организации (индивидуального предпринимателя – при ее наличии). Те же действия проводит должностное лицо налогового органа, но еще до начала ведения книги. Заверение электронной книги доходов и расходов производится в таком же порядке, как и книги на бумажном носителе, но по окончании налогового периода.

Если в регистр отчетности вносятся обоснованные исправления, то они должны быть заверены подписью руководителя организации (индивидуального предпринимателя) с обязательным проставлением печати и обозначением даты исправления.

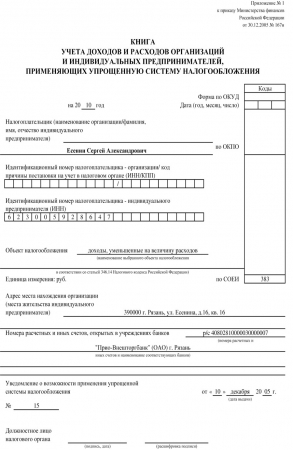

В титульный лист книги учета доходов и расходов необходимо точно внести все реквизиты организации или индивидуального предпринимателя. Обязательно нужно указать год, в котором книга будет заполняться.

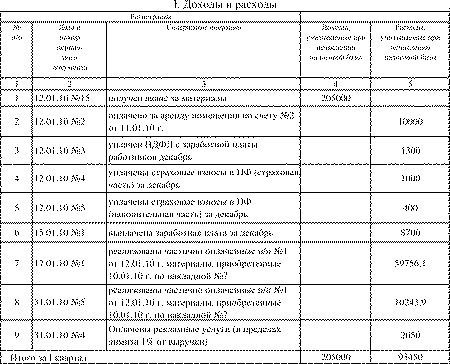

Порядок заполнения раздела I «Доходы и расходы»

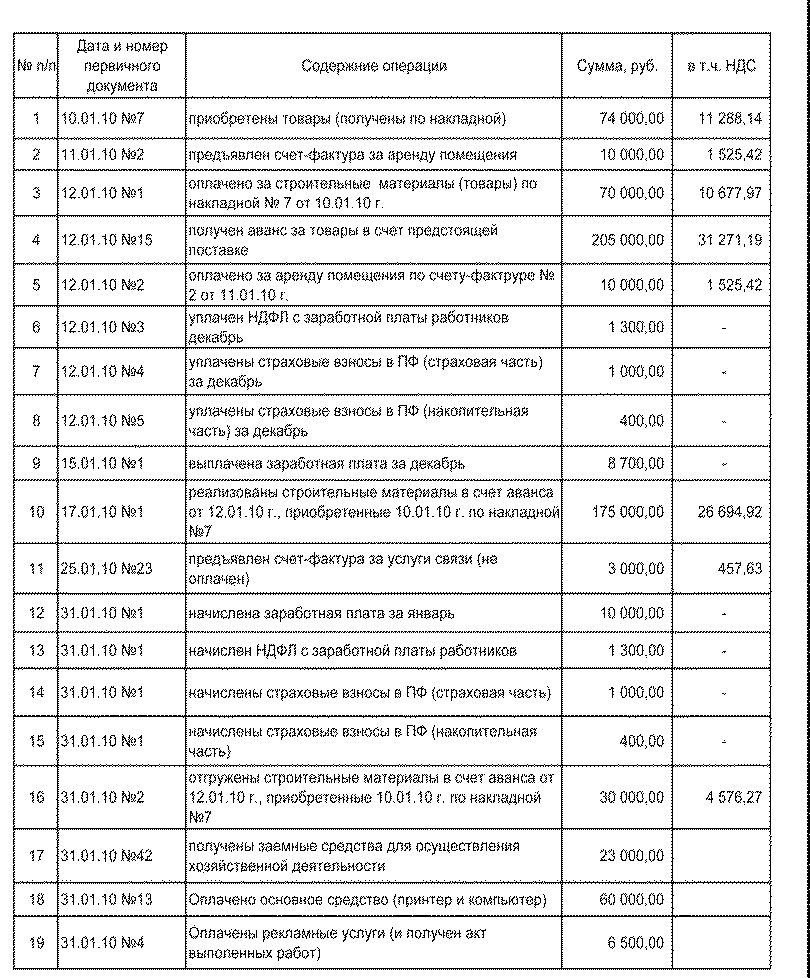

Используем пример заполнения книги расходов и доходов, приведенный в начале статьи.

Для заполнения книги расходов и доходов из журнала хозяйственной деятельности нужно перенести в книгу только те действия, которые непосредственно связаны с тандемом «доходы-расходы». В данном случае это манипуляции с порядковыми номерами: 3, 4, 5, 6, 7, 8, 9, 10, 16, 19. Согласно Налоговому кодексу РФ, кредитные средства в составе налогооблагаемых доходов не подлежат учету, поэтому операцию 17 мы не фиксируем в книге доходов и расходов.

В графе 4 должны быть указаны доходы, учитываемые при налогообложении. В нашем случае это сумма в 205 000 рублей.

Далее в графе 5 вносим сумму расходов, учитываемых для налогообложения (93450 рублей). Операция №18 связана с расходами на приобретение основных средств (пп. 1 п. 1, п. 3 и п. 4 ст. 346.16 НК РФ). Расходы на их приобретение могут быть учтены, только если соблюдены такие условия, как: покупка для использования в предпринимательской деятельности, ввод в эксплуатацию, подача документов на регистрацию в случае приобретения недвижимости и оплаты их полной стоимости. При этом включить последней датой квартала в расходы стоимость оплаченного и полученного основного средства можно в течение года. Стоимость основного средства делится на количество кварталов, оставшихся до конца года, и равными частями включается в расходы.

В операции №19 учтены рекламные расходы (пп. 20 п. 1 ст. 346.16 Налогового кодекса) в соответствии с п. 4 статьи 264 Налогового кодекса, не должны превышать 1% выручки от реализации товаров (работ, услуг). У предпринимателя затраты на рекламные цели произведены в сумме 6500 руб., а их предельный размер по итогам января составляет 2050 руб. (205 000 х 1%), поэтому эту сумму допустимо включить в расходы.

Материальные расходы, расходы на оплату труда (пп.1 п. 2 ст. 346.17 Налогового кодекса) и налоги (пп. 3 п. п. 2 ст. 346.17 Налогового кодекса) засчитываются в состав расходов только после их непосредственной оплаты, а именно в момент списания денежных средств с расчетного счета, выдачи из кассы либо погашения задолженности иным, не запрещенным законодательством способом (например, проведения взаимозачета). Кроме того, расходы на оплату стоимости товаров, приобретенных для дальнейшей реализации, производятся исключительно после их реализации (пп. 2 п. 2 ст. 346.17 Налогового кодекса. В связи с этим датой отражения хозяйственных операций будет последняя из дат, подтверждающая соблюдение обязательных условий включения затрат в расходы (в нашем случае операции в журнале №1, №3, №4, №10 и №16, относящиеся к реализации товаров от 17.01.10 г. №1, соответствуют операциям в книге №7 и №8).

В используемом нами образце заполнения книги учета доходов и расходов поставка товара и его оплата не совпадают (10.01.10 – 74000 рублей – приход товара, 12.01.10 – 70000 руб. – частичная оплата). Для включения стоимости товара в расходы должны быть соблюдены 4 условия: товар должен быть получен от поставщика, оплачен ему, отгружен покупателю и им оплачен. В нашем примере заполнения книги доходов и расходов поставка товара и его оплата не совпадают (10.01.10 – 74 000 руб. – приход товара, 12.01.10 – 70000 руб. – частичная оплата). И оплата от покупателя, и отгрузка ему тоже не совпадают (отгрузка товара – 17.01.10 на сумму 175000 руб. и 31.10.10 на сумму 30000 рублей, оплата 12.01.10 – 205 000 руб.). Нам нужно рассчитать стоимость оплаченного и отгруженного товара. Это можно сделать двумя способами.

Вариант 1.

Отгрузка произведена 17.01.10 г. Рассчитаем коэффициент реализации товаров для учета корректировки расходов: 175 000 руб. / 205 000 руб. = 0,85366.

Вычислим сумму оплаченных расходов: 70000 руб. х 0,85366 = 59 756,14 руб. Полученные суммы расходов отражаются в книге по последним из дат, т.е. с учетом наших условий по датам реализации товаров.

Итак, 17.01.10 г. нам необходимо занести в книгу расходы в сумме 59 756,14 руб. – операция №7 (в момент 1 реализации). В этом случае осталась не учтенной в расходах сумма остатка неоплаченного товара – 4000 руб. (74 000 руб. – 70 000 руб.), которую можно будет включить в расходы в момент ее оплаты.

Вариант 2.

Определим сумму материальных расходов с учетом средней наценки товаров.

74 000 руб. / 205 000 руб. = 0,360976 – коэффициент наценки

70 000 руб. / 74 000 руб. = 0,945946 – коэффициент оплаты

175 000 руб. х 0,360976 = 63 170,73 руб. – стоимость реализованного товара 17.01.10 г.

63 70,73 х 0,945946 = 59 756,10 руб. – стоимость товара с учетом корректировки по оплате, включаемая в расходы (операция №7 в книге);

30 000 руб. х 0,360976 = 10 829,27 руб. – стоимость реализованного товара 31.01.10 г.

10 829,2 х 0,945946 = 10 243,90 руб. – стоимость товара с учетом корректировки по плате, включаемая в расходы (операция №8 в книге).

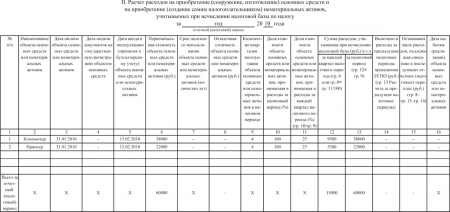

Порядок заполнения раздела II «Расчет расходов на приобретение (сооружение, изготовление) ОС и на приобретение (создание самим налогоплательщиком) НМА, учитываемых при исчислении налоговой базы по налогу за отчетный (налоговый) период»

Заполнить книгу учета доходов и расходов в этом разделе должен налогоплательщик, выбравший в качестве объекта налогообложения доходы, уменьшенные на величину расходов.

При заполнении данного раздела нужно указать отчетный (налоговый) период, за который производится расчет затрат на приобретение (сооружение, изготовление, создание самим налогоплательщиком) основных средств (ОС) и нематериальных активов (НМА), учитываемых при исчислении налоговой базы по налогу (I квартал, полугодие, 9 месяцев, год).

Эти расходы определяются в порядке, предусмотренном пунктом 3 статьи 346.16 Налогового кодекса. При этом затраты учитываются только по оплаченным основным средствам и нематериальным активам, применяемым для ведения предпринимательской деятельности.

Сведения по приобретенным (сооруженным, изготовленным, созданным самим налогоплательщиком) и оплаченным объектам ОС или НМА отражаются в разделе позиционным способом отдельно по каждому объекту.

Далее указывается по графам:

1 – порядковый номер операции;

2 – наименование объекта основных средств или нематериальных активов в соответствии с техническим паспортом, инвентарными карточками и иными документами на объект ОС или НМА;

3 – число, месяц и год оплаты объекта ОС или НМА на основании первичных документов (платежные поручения, квитанции к приходным кассовым ордерам, иные документы, подтверждающие факт оплаты);

4 – число, месяц и год подачи документов на государственную регистрацию объектов ОС, права на которые подлежат государственной регистрации в соответствии с законодательством РФ (за исключением основных средств, введенных в эксплуатацию до 31.01.1998);

5 – число, месяц, год ввода в эксплуатацию (принятия к бухгалтерскому учету) объекта ОС или НМА;

6 – изначальная стоимость объекта ОС или НМА, определяемая в порядке, установленном нормативными правовыми актами о бухгалтерском учете. При этом первоначальная стоимость сооружения, изготовления и создания самим налогоплательщиком объекта ОС и НМА, учитываемого в порядке, предусмотренном подп. 1 и 2 п. 3 ст. 346.16 Налогового кодекса, указывается в графе 6 в том периоде, в котором произошло последним по времени одно из следующих событий: оплата (завершение оплаты) сооружения, изготовления данного объекта; ввод его в эксплуатацию; подача документов на государственную регистрацию прав на объект ОС. Например, в случае, если какое-либо из вышеуказанных событий произошло в 2011 году, а остальные - в 2012 году, то стоимость сооружения, изготовления ОС указывается в отчетном (налоговом) периоде 2012 года;

7 – срок полезного использования объекта ОС или НМА, определяемый в порядке, предусмотренном п. 3 ст. 346.16 Налогового кодекса. По ОС и НМА, приобретенным (сооруженным, изготовленным, созданным самим налогоплательщиком) и введенным в эксплуатацию (принятым к бухгалтерскому учету) в период применения упрощенной системы налогообложения, графы 7 и 8 не заполняется. Эти графы нужны для учета и списания ОС, которые введены в эксплуатацию до перехода на УСН, и списываются в особом порядке);

8 – остаточная стоимость объекта ОС или НМА, приобретенного (сооруженного, изготовленного, созданного самим налогоплательщиком) до избрания им упрощенной системы налогообложения. Остаточная стоимость данных объектов определяется и отражается на дату перехода на упрощенную систему налогообложения.

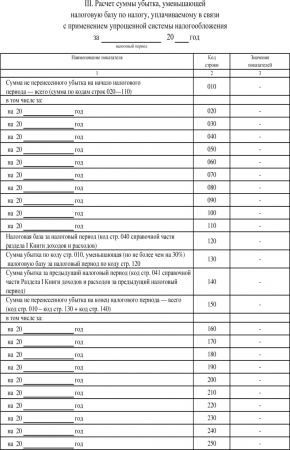

Порядок заполнения раздела III «Расчет суммы убытка, уменьшающей налоговую базу по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения» (коды строк 010-200)

Заполнение книги доходов и расходов в этом раздел заполняется организацией или индивидуальным предпринимателем, выбравшими в качестве объекта налогообложения «доходы минус расходы» и получившими по итогам предыдущего (предыдущих) налогового (налоговых) периода (периодов) убытки от осуществляемой предпринимательской деятельности.

По строкам с кодами указывается:

010-110 - сумма не перенесенного на начало налогового периода убытка - всего, в том числе с разбивкой по годам его образования (соответствует значению показателей по кодам строк 150-250 раздела III книги доходов и расходов за предыдущий налоговый период); 120 – налоговая база за финансовый год (соответствует значению показателя по коду строки 040 справочной части раздела I книги доходов и расходов за истекший налоговый период);

130 – сумма убытка по коду строки 010, уменьшающая налоговую базу за истекший налоговый период по коду строки 120;

140 – сумма убытка за налоговый период (совпадает по значению с показателем по коду строки 041 справочной части раздела I книги доходов и расходов за предыдущий налоговый период);

150 – сумма не перенесенного убытка на конец налогового периода всего (код строки 010 – код строки 130 + код строки 140). Значение показателя по коду строки 150 переносится в раздел III книги доходов и расходов за следующий налоговый период и указывается по коду строки 010;

160-250 – суммы не перенесенного убытка на конец налогового периода по годам его формирования. Сумма значений показателей по кодам строк 160-250 соответствует значению показателя по коду строки 150 раздела III книги доходов и расходов. Значения показателей по кодам строк 160-250 переносятся в раздел III книги доходов и расходов за следующий налоговый (отчетный) период и указываются по кодам строк 020-110.

Надеемся,

образец заполнения книги учета доходов и расходов как формы отчетности организации или индивидуального предпринимателя перед налоговыми органами, который мы разобрали, окажется вам полезным.